Avec l’aimable autorisation de la plateforme DEALSUITE.com, nous vous présentons des extraits traduits et enrichis du rapport « The ESG revolution in M&A » paru en janvier dernier.

Émergentes il y a 20 ans, les dimensions ESG (Environnementales, Sociales et de Gouvernance) sont aujourd’hui très largement prises en compte dans l’univers des sociétés cotées : 90 % des sociétés du S&P 500 publient désormais des rapports ESG. Les critères ESG et RSE (Responsabilité Sociétale de l’Entreprise) sont devenus des facteurs décisifs dans les décisions d’investissement des entreprises et des acteurs des marchés de capitaux et du Private Equity.

La Commission européenne a mis en œuvre des réglementations et des politiques incitatives, tandis que les entreprises donnant la priorité à l’ESG sont plus susceptibles d’attirer des clients, des talents, des financements et des partenariats, ce qui leur confère un avantage stratégique. De plus, elles s’assurent une meilleure durabilité de leur modèle économique.

Pour toutes ces raisons, l’analyse du diagnostic et de la trajectoire ESG des entreprises devient ainsi un enjeu grandissant des transactions, y compris pour les opérations small caps. Voyons comment.

Depuis la création du terme en 2005, les initiatives en matière d’ESG sont passées de « critères extra-financiers », à considérer en parallèle des aspects opérationnels et financiers « normaux », jusqu’à devenir des composants intrinsèques des actifs non financiers ou incorporels contribuant à la valeur de l’entreprise.

D’autant que les parties prenantes[1] n’hésitent pas à les rappeler à l’ordre !

Le règlement européen sur la divulgation des informations en matière de finance durable (Sustainable Finance Disclosure Regulation : SFDR) du 10 mars 2021, exige que tous les prestataires de services financiers évaluent et divulguent publiquement les aspects ESG de leurs activités. Au même moment, la Securities and Exchange Commission (SEC) a lancé un groupe de travail sur les changements climatiques et les facteurs ESG, chargé de repérer de façon proactive tout manquement lié aux facteurs ESG des intervenants sur les marchés de capitaux.

À partir de 2024, la réglementation européenne CSRD (Corporate Sustainable Reporting Directive) impose aux entreprises de plus de 250 salariés de publier leurs indicateurs ESG et RSE[2]. Il faut bien voir que ces réglementations affectent les plus petites entreprises par capillarité : les grandes entreprises doivent désormais examiner et prendre en compte les pratiques de leurs fournisseurs, y compris ceux qui ne sont pas encore soumis à des obligations déclaratives.

Les premiers critères ESG, englobant un ensemble assez hétéroclite d’aspects, rendaient difficile la comparaison inter-entreprises, voire la mesure même de ces critères. Par ailleurs, certaines normes permettaient aux entreprises de ne publier que les informations qu’elles souhaitaient, au risque de masquer des sujets essentiels. Des progrès ont été réalisés depuis une dizaine d’années grâce à diverses initiatives aidant les entreprises à comprendre et à divulguer leur politique ESG, avec notamment les Principes des Nations Unies pour l’investissement responsable (UNPRI), la Global Reporting Initiative (GRI) et le Sustainability Accounting Standards Board (SASB).

L’Union Européenne a pour sa part adopté en novembre 2022 les recommandations de l’EFRAG (European Financial Reporting Advisory Group)[3] comportant rien moins que 12 normes[4]

Parallèlement, des fournisseurs de données mondiaux tels que Refinitiv et Morningstar donnent des informations en mesurant les décisions prises par la direction de l’entreprise et en évaluant leur impact potentiel sur l’orientation stratégique future et l’efficacité opérationnelle. Basées sur des données rendues publiques, ces mesures ESG valident et analysent des centaines de points de données pour les entreprises mondiales.

Selon le secteur d’activité, certains éléments sont plus pertinents que d’autres. McKinsey précise que pour les entreprises des secteurs industriel et énergétique, par exemple, les investisseurs interrogés recherchent des initiatives ESG dans la dimension environnementale, tandis que les investisseurs donnent la priorité aux initiatives sociétales pour les sociétés pharmaceutiques.

D’une façon plus générale, les entreprises sont incitées à analyser en détail la « matérialité » des enjeux ESG dans leur modèle économique et leurs performances. Le seuil de matérialité est celui au-delà duquel des enjeux éthiques, sociaux ou environnementaux sont jugés pertinents et significatifs pour l’entreprise, parce qu’ils ont un impact potentiellement important sur ses parties prenantes, son environnement ou sa performance économique.

On distingue la matérialité financière, désignant les impacts positifs (opportunités) et négatifs (risques), sur les cash flows et la situation financière d’une entreprise, des changements de son environnement naturel (et notamment le réchauffement climatique) et social et la matérialité d’impact l’ensemble des impacts négatifs ou positifs de l’entreprise sur son environnement naturel et social. Cette double matérialité est souvent représentée graphiquement par une matrice cartographiant et dimensionnant les impacts recensés pour et par l’entreprise.

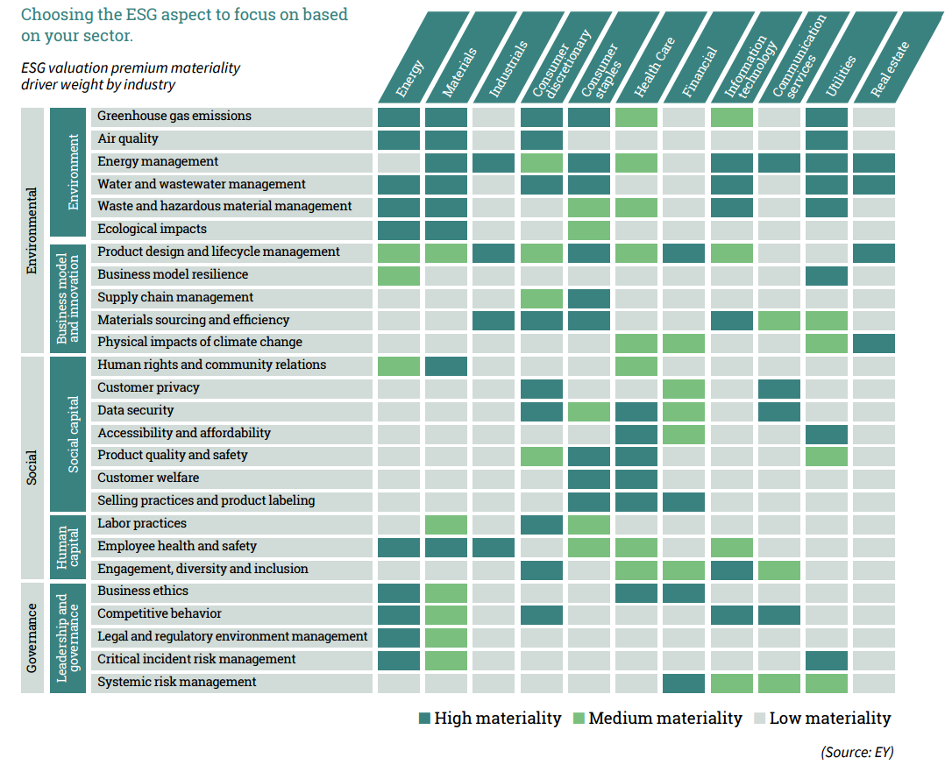

Dans une vaste étude sur les liens entre ESG et création de valeur à long terme, EY[5] a établi une analyse de matérialité par grands secteurs d’activité. Leur grille est reproduite ci-après.

Lorsque l’on compare des entreprises similaires sur la base de leur action en matière d’ESG, des différences peuvent être constatées entre pairs du secteur. Les entreprises qui concentrent leurs efforts sur les aspects ESG les plus importants pour leur secteur ont démontré un alpha[6] plus élevé que leurs homologues qui ne le font pas.

Dans le domaine des fusions-acquisitions, l’analyse ESG se généralise rapidement, les professionnels reconnaissant son importance grandissante à chaque étape du process transactionnel.

Dans la phase de mise en marché d’une entreprise, la dimension ESG ne se limite pas à une description des politiques et pratiques de cette entreprise. Dans la façon dont elle est présentée aux investisseurs, il convient de mettre en avant son impact positif sur l’environnement et la société, du point de vue historique mais surtout prévisionnel.

Les investisseurs souhaitent en effet investir leurs fonds dans des entreprises qui généreront des rendements à long terme. Mais face à la montée en puissance des fondamentaux ESG dans les fusions et acquisitions, les investisseurs donnent la priorité aux transactions qui, selon eux, auront un impact positif sur l’avenir et ne les pénaliseront pas pour non-respect des politiques et réglementations ESG.

Les critères ESG font désormais partie intégrante des due diligences d’acquisition ou de prise de participation. Les conseils doivent inclure une nouvelle section à leurs data room, celle des bilans et des documents concernant l’ESG, et notamment les éléments d’analyse de matérialité.

Au-delà, l’audit stratégique de l’entreprise devrait de plus en plus souvent comporter un volet ESG : les investisseurs veulent s’assurer que les équipes dirigeantes ont une vision stratégique sur la manière dont leur entreprise crée, génère et mesure la valeur à l’échelle de la planète, des personnes, de la gouvernance et de la prospérité globale.

De nouvelles compétences apparaissent dans les cabinets de conseil (et notamment chez les Big) et de Commissariat aux Comptes, celles de « Sustainability Services », chargées d’accompagner leurs clients dans leur trajectoire ESG, mais aussi d’auditer les entreprises dans un processus de M&A.

En 2021, Dealsuite a mené une étude pour examiner la pertinence de l’ESG dans les décisions d’investissement et son effet sur la valorisation, sur le marché des fusions et acquisitions des PME. Les résultats ont montré que 90 % des conseils en Europe occidentale déclarent s’attendre à ce que les performances ESG aient un effet sur les valorisations des PME. Des niveaux de confiance aussi élevés reflètent un fort changement d’attitude à l’égard des questions ESG au sein de l’écosystème financier.

Ainsi, les professionnels des fusions et acquisitions reconnaissent de plus en plus l’importance des critères ESG dans la création de valeur. Une approche ESG ciblée peut conduire à une meilleure valorisation. Qu’il s’agisse de découvrir les meilleures opportunités d’investissement ou d’obtenir un multiple de sortie plus élevé, de solides références ESG équivalent généralement à une prime.

Comment expliquer l’apparition – relativement récente – de cette « prime ESG » ? Tout d’abord, il convient de constater qu’il existe un décalage entre le montant croissant des investissements à la recherche de véritables leaders ESG et l’offre limitée de ces entreprises.

Mais d’autres facteurs intrinsèques doivent également être pris en compte : un coût du capital plus faible pour les entreprises engagées dans une trajectoire ESG et souvent de meilleures performances financières.

Sur la base d’une analyse de diverses études, EY (cité précédemment) a montré que de nombreux indicateurs liés à la création de valeur, tels que les marges opérationnelles ou le retour sur capital investi, évoluaient favorablement tout au long du parcours vers l’excellence ESG. En moyenne, les marges nettes peuvent connaître une baisse à court et moyen terme. Cependant, l’évolution de l’ensemble des paramètres de valorisation – y compris le coût du capital – conduit souvent à une augmentation de la valeur.

Selon cette étude, les entreprises durables ont surperformé leurs pairs du secteur en termes d’EBITDA, d’EBIT et de bénéfice net. D’autres recherches rejoignent cette conclusion : la méta-étude de l’Université d’Oxford, « From the Stockholder to the Stakeholder », a mis en évidence que pour 88 % des entreprises étudiées, de solides pratiques ESG entraînaient de meilleures performances opérationnelles.

De nombreuses raisons peuvent expliquer cette observation.

En somme, les dirigeants d’entreprises engagés en ESG sont également vertueux en matière de résilience économique et de création de valeur à long terme.

Gageons que les conseils en M&A sauront appréhender ces nouvelles facettes des modèles économiques des entreprises, en promouvoir les meilleurs aspects et la matérialité de leur potentiel de progression, au profit de toutes les parties prenantes.

Cet article a été rédigé par Pierre ROUX – MBA Capital Marseille

[1] Le terme anglais de stakeholder, que l’on rencontre abondamment dans la littérature concernant l’ESG, n’a pas d’équivalent parfait en français. On le retrouve le plus souvent sous sa traduction littérale, à savoir « parties prenantes », une terminologie à notre avis insuffisamment explicite. Une définition claire en est donnée par https://www.novethic.fr/entreprises-responsables/qui-sont-les-parties-prenantes-de-lentreprise.html

[2] La CSRD, entrée en vigueur en France en janvier 2023, remplace la NFRD (Non-Financial Reporting Directive), qui s’appliquait pour les grandes entreprises de l’Union Européenne depuis 2014. Les grandes entreprises françaises devaient ainsi établir annuellement une Déclaration de Performance Extra-Financière (DPEF).

[3] L’EFRAG est un groupe consultatif sans but lucratif dont la mission principale est de promouvoir la Voix Européenne dans l’élaboration des normes comptables internationales (IFRS). En 2020, l’EFRAG a été chargé de conseiller la Commission européenne sur l’élaboration des normes communes d’informations extra-financières, ayant donné naissance à la CSRD.

[4] Ces 12 normes couvrent notamment les facteurs environnementaux, dont la protection de la biodiversité, le changement climatique, la pollution (de l’atmosphère, de l’eau et des sols), les ressources (en matières premières et en eau) et le cycle des déchets, les facteurs sociaux, parmi lesquels les droits humains tout au long de la chaîne de valeur, la prévention des accidents au travail, l’emploi de personnes en situation de handicap, la formation des employés, le dialogue social et les questions de gouvernance, dont la lutte anti-corruption, la transparence en matière de rémunération des dirigeants, la féminisation et l’indépendance des conseils d’administration et les relations avec les fournisseurs…

[5] https://www.ey.com/en_ph/real-world-strategy/how-companies-can-link-esg-to-long-term-value

[6] L’alpha, ou seuil de signification, est un terme statistique désignant le seuil de variabilité à partir duquel les résultats d’un test sont jugés fiables, c’est-à-dire indiquant une différence significative.

Lien vers le rapport « The ESG revolution in M&A » : https://insights.dealsuite.com/en/blog/esg-revolution-in-ma

Mis en ligne le 15 March 2024

To receive the latest information from MBA Capital, subscribe to the newsletter!