Le géant allemand HENSOLDT acquiert MAHYTEC, la pépite française de l’hydrogène.

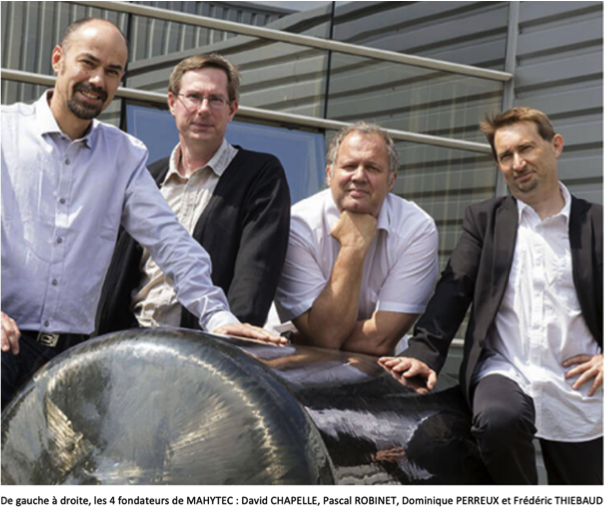

L’histoire de MAHYTEC débute en 2007, 4 chercheurs n’ont qu’une idée en tête : trouver une énergie propre. Ils s’intéressent alors au potentiel énergétique de l’hydrogène et fondent MAHYTEC, une sorte de “spin off universitaire” dédiée aux technologies de stockage d’hydrogène. En 2014, la société Doloise est lauréate du Concours Mondial de l’Innovation, pour ses recherches sur le stockage de l’hydrogène. L’entreprise engrange ses premiers succès commerciaux. C’est finalement assez logiquement que MAHYTEC en 2017, se lance dans une première levée de fonds auprès d’acteurs économiques locaux, banques et fonds d’investissement régionaux.

En 2019, les enjeux liés aux technologies de l’hydrogène sont consolidés. Grâce à la maîtrise de l’hydrogène, c’est potentiellement 10 à 12 millions de tonnes d’émissions de CO2 économisées. De nombreux acteurs industriels, désormais sensibilisés à l’énergie propre, s’intéressent vivement au sujet. 5 à 10 Md€ d’investissement sont projetés d’ici 2030 et le secteur pourrait générer 10 à 12 milliards de CA sur la même période. L’enjeu est mondial, la Chine est en pointe. MAHYTEC doit accélérer son déploiement.

On se limitait au niveau européen, on n’allait pas en Chine, aux E-U… ” illustre Dominique Perreux, fondateur de MAHYTEC.

L’entreprise pense alors à une levée de fonds de plus d’un million d’euros avec un partenaire industriel. Il est fondamental pour l’équipe dirigeante de s’ouvrir à de nouveaux marchés et de disposer d’un “passeport” mondial.

C’était vraiment le bon moment pour effectuer cette levée de fonds, nous devions passer un cap. Il aurait été impossible pour l’entreprise de mener à bien seule, ses projets de développement. Dans ce contexte, il nous fallait un conseil financier qui non seulement, nous accompagne avec professionnalisme, mais qui comprenne notre univers, nos challenges ” , illustre Dominique Perreux.

Ce partenaire est tout trouvé, ce sera MBA Capital Strasbourg, cabinet spécialiste des cessions acquisitions, considéré par l’écosystème du Grand-Est de la France comme LE partenaire, “le deal maker” décisif pour des opérations de cessions-acquisitions complexes.

Les équipes de MBA Capital Strasbourg se mettent rapidement en action. Les bases de données tournent à plein régime.

Ce sont près de 200 entreprises cibles qui sont scannées et analysées par les experts du cabinet strasbourgeois. Toutes les opportunités sont décortiquées pour évaluer l’attractivité des entreprises, le potentiel de synergies, la compatibilité des modèles, les complémentarités, etc. Un premier teaser est réalisé par les équipes du cabinet et est envoyé à l’ensemble des entreprises cibles. Au terme de trois mois de prospection, une short list de 4 entreprises est constituée.

Avant cette short list, nous aidons nos clients à rationaliser l’approche et à élargir leur spectre. Il faut chercher loin de son réseau, les meilleurs acquéreurs potentiels, où qu’ils se trouvent ” , résume Bertrand Knipper, fondateur de MBA Capital Strasbourg.

Dans cette short list se trouve une autre pépite technologique, NEXEYA, spécialisée dans la conception et le développement d’équipements électroniques pour les secteurs de l’aéronautique, de la défense, de l’énergie, du ferroviaire et du spatial.

Nous connaissions NEXEYA… le monde est petit dans le domaine des énergies. Nous sommes complémentaires et en phase sur nos valeurs et notre vision du développement du marché de l’hydrogène ” , affirme Dominique Perreux.

Le rapprochement se fait presque naturellement et le deal doit être rapidement signé.

Pour nous, l’opération devait se faire rapidement et relativement simplement ! se rappelle Pascal Kim, les complémentarités sont évidentes, les deux entreprises étaient faites l’une pour l’autre. ”

Les deux entreprises doivent rapidement entrer en phase de “négociation” , mais “coup de théâtre” NEXEYA est rachetée par le puissant opérateur énergétique allemand : HENSOLDT. Certes, l’opération doit suivre son cours, mais les dirigeants de MAHYTEC doivent patienter le temps pour l’équipe M&A d’HENSOLDT de boucler le rachat de NEXEYA.

Lors d’une cession d’entreprise, on apprend la résilience, c’est très long. ” s’amuse aujourd’hui Dominique Perreux.

Dans le monde de l’entreprenariat, il faut aller vite. Dans la recherche et développement, il faut toujours être en pointe. Au quotidien, il faut être réactif et prendre 10 décisions par jour. Dans le cadre d’une fusion, c’est l’inverse, il faut être très patient. ” ajoute-t-il.

Et ce n’est que le début, car dès lors que les conversations sont entamées avec HENSOLDT, les interlocuteurs changent, il faut pratiquement tout reprendre à zéro.

Nous sommes face à un choc des cultures. ” résume Pascal Kim.

D’un côté une startup française à la culture entrepreneuriale très forte et de l’autre un groupe allemand rompu à l’acquisition, avec des principes de gouvernance différents. C’est vraiment dans cette phase que l’apport technique des équipes de MBA Capital Strasbourg a été précieux. Pour traiter les vagues de questions posées quotidiennement par les experts Fusacq d’HENSOLDT, les équipes de MBA Capital Strasbourg montent une data room. Les informations confidentielles sont traitées par 40 interlocuteurs d’HENSOLDT.

Pour traiter les vagues de questions posées quotidiennement par les experts Fusacq d’HENSOLDT, les équipes de MBA Capital Strasbourg montent une data room. Les informations confidentielles sont traitées par 40 interlocuteurs d’HENSOLDT.

Durant l’ensemble du processus de transaction, c’est plus de 400 documents qui ont été mis à disposition de leurs équipes ” , précise Dominique Perreux.

Autre sujet majeur, avec HENDSOLDT plus question de levée de fond ou de prise de participation. Avec HENSOLDT, désormais on parle cession pure !

C’était assez logique précise Pascal Kim, quand un industriel de la puissance d’HENSOLDT s’intéresse à une technologie, qui plus est stratégique comme l’hydrogène, il est courant qu’elle veuille exercer un contrôle total de l’entreprise, c’est à dire acquérir 100 % du capital. ”

Très tôt les équipes de MBA Capital Strasbourg ont sensibilisé les actionnaires de MAHYTEC à cette éventualité. La nouvelle a été naturellement bien accueillie par les minoritaires qui y voyaient une opportunité de sortie avec une plus-value non négligeable, mais aussi par Dominique Perreux qui voit dans cette intégration, l’opportunité pour les salariés et têtes pensantes de MAHYTEC de pouvoir se recentrer sur leurs corps de métier avec les ambitions et les moyens d’un grand Groupe. De rebondissement en rebondissement, cette opération perturbée par la pandémie aura durée 2 ans.

Sans l’intervention des équipes de MBA Capital Strasbourg, je ne sais pas si nous aurions pu aller au bout de l’opération, car gérer une entreprise, c’est surtout gérer le quotidien, continuer à faire vivre l’entreprise, à satisfaire ses clients. ”

Du côté de MBA Capital Strasbourg, on se félicite également de cette opération :

C’est un happy end, les actionnaires sont satisfaits, les fondateurs ont atteint leurs objectifs, les salariés vont pouvoir se recentrer sur leur cœur de métier grâce à l’appui d’un actionnaire puissant et ambitieux. ”

Mis à jour le 3 March 2022

To receive the latest information from MBA Capital, subscribe to the newsletter!